Как экономические кризисы повлияли на рынок телерекламы?

Апрель 2024

AdIndex изучил влияние макроэкономических факторов на телерекламную индустрию и оценил динамику этого сегмента в сравнении с макроэкономическими показателями.

Исследование строилось на данных мониторинга рекламных выходов исследовательской компании MediaScope с применением экспертизы участников рынка медиазакупок. Изучались бюджеты, направляемые на продвижение на федеральном, региональном, спонсорском и неэфирном телевидении.

Общее состояние рынка

По оценкам исследовательского отдела AdIndex, в 2023 г. рынок ТВ-рекламы вырос более чем на 20% в рублевом выражении. Показатели динамики согласуются с расчетами экспертов ГК «Родная речь», озвученными в феврале текущего года. Однако в абсолютном выражении данные AdIndex превосходят цифры, опубликованные коммуникационной группой: в 2023 году AdIndex оценил объем телерекламного рынка в 219 млрд рублей, тогда как «Родная речь» — в 203 млрд. В обоих случаях расчеты производились с учетом НДС.

Рынок ТВ-рекламы в динамике

За 15 лет бюджеты на ТВ сокращались в рублевом выражении всего трижды: в 2009, 2015 и 2022 гг. При этом падение никогда не превращалось в тенденцию, как это произошло, например, в прессе.

В кризисном 2022 году сокращение ТВ-бюджетов составило 9%, но уже в следующем году сегмент смог не только восстановиться, но и обогнать 2021 год. За десять лет рынок вырос на 24% в национальной валюте. Рубль за этот же период ослабел на 121%. В долларовом выражении за 10 лет рынок потерял 44%, в прошлом году по сравнению с 2022-м падение составило 3,2%.

Поскольку сопоставлению финансовых показателей способствует их перевод в доллары США, общие объемы рынка в национальной валюте были приведены в сравнении с долларовыми, полученными с применением средневзвешенного курса валютной пары. Поскольку в открытом доступе достаточные в изучаемом интервале данные инфляции существуют только в прогнозном формате с достаточно широким диапазоном, цифры по медиаинфляции публикуются справочно, а в разрезе десятилетия не приводятся.

Прогноз на 2024 год в долларовом эквиваленте не приводится из-за невозможности предсказать курсовую динамику. Рублевый прогноз приводится по оценкам ГК «Родная речь».

Несмотря на положительную динамику рынка в национальной валюте, при переводе показателей в долларовый эквивалент наблюдается незначительное снижение объемов. В период 2022–23 гг. оно оказалось даже чуть серьезнее, чем в 2021–22 годах. С учетом медиаинфляции, даже применяя ее нижнюю границу, становится ясно, что об органическом росте сегмента на основании полученных данных говорить не приходится. Причиной таких выводов может быть как дефицит имеющегося инвентаря, о котором постоянно говорят заказчики и агентства, так и отсутствие достоверных данных, позволяющих оценивать рекламные доходы в цифровам сегменте, в т. ч. в Smart TV.

Объемы и динамика рынка телерекламы 2014–2023 гг. по сегментам

Почти во всех сегментах рынка наблюдается положительная динамика не только год к году, но и к показателям 10-летней давности. Исключение — реклама на региональном телевидении, где в 2023 году хоть и наблюдался рост Y2Y, но по сравнению с 2014-м сегмент показал 20% падение. Нужно учитывать, что в мониторинге регионального ТВ оцениваются только 27 городов, так что фактический объем рынка имеет другие показатели, которые оценить в текущий момент методологически невозможно.

Объемы телерекламного рынка по сегментам

Традиционно рекламодатели предпочитают размещать рекламу на национальном телевидении. Доля федеральных каналов в ТВ-сплите сохраняется на уровне 72–74%. Однако на события начала 2022 года отреагировали все сегменты: национальное ТВ потеряло 6% бюджетов, спонсорское и неэфирное — по 12%, тематическое — 35%. В следующем, 2023 году все сегменты телерекламы смогли не только выправить свои показатели, но и в некоторых случаях превзойти результаты 2014 года (например, более чем вдвое увеличились рекламные бюджеты на спонсорском и неэфирном телевидении).

За прошедшее с 2014 года десятилетие объемы рекламного рынка снизились лишь у регионального телевидения, остальные сегменты телерекламы демонстрируют рост.

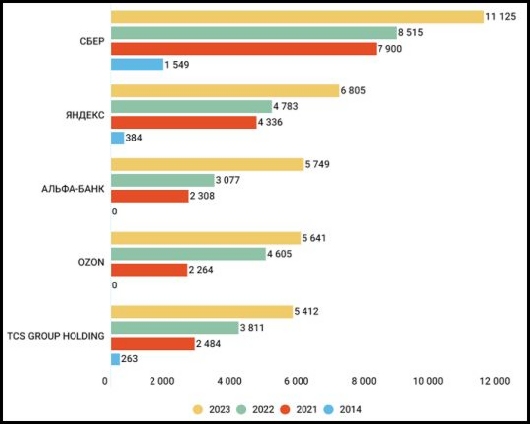

Ведущие рекламодатели на телевидении и динамика их бюджетов

В пятерке лидеров третий год подряд первое место занимает «Сбер», а второе — «Яндекс». Все бренды из топ-5 за последний год значительно увеличили инвестиции в телерекламу. По сравнению с 2014 годом у них фиксируется не просто увеличение бюджетов, а их взрывной рост.

Примечательно, что увеличение бюджетов компаний из топ-5 рекламодателей происходило и в кризисном 2022 году, после чего их рекламные инвестиции продолжили расти в 2023 году.

ТВ-сплит в топ-5 рекламодателей по сегментам

Заметно, что наиболее активно рекламодатели из пятерки лидеров инвестируют в рекламу на национальном и спонсорском ТВ. Три компании из топ-5 сочли целесообразным больше инвестировать в региональную ТВ-рекламу.

Изменения в топ-5 рекламодателей на ТВ

За прошедшие десять лет топ-5 рекламодателей изменился кардинально: место транснациональных FMCG- и фармбрендов заняли отечественные компании финансового (три строчки из пяти) и бигтех-сегмента.

Консолидация рынка закупок ТВ-рекламы за десятилетие имеет выраженную тенденцию к росту. На пять компаний в 2023 году пришлось 16% бюджетов, а на номер 1 в рейтинге — 5%. В 2014 году эти цифры составляли 12,5% и 3,2% соответственно.

Изменения в топ-5 рекламодателей на национальном ТВ

В сегменте национального телевидения пятерка лидеров тоже сформирована в основном финансовыми игроками. Причем две из них ранее в топ-5 не входили. Сеть фастфуда «Вкусно — и точка» опустилась на две позиции, а «Яндекс» на две поднялся. Консолидация рынка остается почти неизменной на протяжении последних 10 лет и колеблется у топ-5 от 12,5 до 16,4%, сохраняясь на довольно высоком уровне.

Изменения в топ-5 рекламодателей на региональном ТВ

На региональном телевидении топ-5 тоже возглавляют «Сбер» и «Яндекс». Остальные участники относятся к ретейл-сегменту, который традиционно делает большой акцент на продвижении в регионах. Вместо VK в пятерке лидеров теперь обосновался «Сбер», потеснив с первой строчки «Яндекс». В остальном состав основных драйверов не изменился и по-прежнему состоит по большей части из ретейлеров. В 2014 году в рейтинге лидировали международные кондитерские гиганты.

Изменения в топ-5 рекламодателей на неэфирном ТВ

Среди рекламодателей неэфирного телевидения в 2023 году опять лидируют «Сбер» и «Яндекс», причем первый поднялся на свою строчку с четвертого места. Прошлогодний лидер, компания МТС, оказалась на третьей позиции. В 2014 году в пятерке основных рекламодателей были только FMCG-бренды и один автопроизводитель. Все они свернули рекламную активность в прошлом году.

В этом сегменте консолидация рынка закупок ТВ-рекламы выросла по сравнению с прошлыми периодами очень значительно. Топ-5 рекламодателей держат более четверти рынка рекламы на тематическом ТВ.

Изменения в топ-5 рекламодателей на спонсорском ТВ

И в сегменте спонсорского ТВ снова лидирует «Сбер», однако на этом схожесть с остальными сегментами заканчивается. На втором месте фармацевтический бренд «Эвалар», на третьем — Совкомбанк. Кроме того, здесь в пятерку ведущих рекламодателей второй год входит букмекер Winline.

На спонсорском телевидении, в отличие от остальных сегментов, консолидация рынка за последний год снизилась. Причем по сравнению с 2014 годом в топ-5 она уменьшилась почти в два раза. Сопоставимо сократился вклад топ-1. Десять лет назад у «Эссен Продакшен» (производит продукты под торговой маркой «Махеев») он достигал почти 15%, а у «Сбера» в 2023 году доля составляет 9,5%.

Топ-20 рекламодателей во всех сегментах ТВ-рекламы: изменения за последние три года и за 10 лет

До весны 2022 года основными рекламодателями в сегменте были FMCG-бренды, в 2023 картина выглядит иначе: драйверами рынка телерекламы стали финансовые бренды, ретейл, фарма и телеком.

В 2023 году двадцатку ведущих рекламодателей возглавили «Сбер» и «Яндекс» (как и последние три года). Третье место у поднявшегося за год с 13-й позиции Альфа-банка, затем идут Ozon и TCS Group Holding. Примечательно, что из двадцатки ведущих рекламодателей пятнадцать не входили в 2014 году в топ-20 (в таблице выделены зеленым цветом).

Основные изменения медиаландшафта произошли в течение последних двух лет. Если первые два лидера весь трехлетний период оставались на своих местах, то остальные входившие в топ-20 рекламодатели резко поменяли свои позиции в рейтинге. Из отечественных компаний наиболее значительно поднялись Альфа-банк (с 20-го на 3-е место) и TCS Group Holding (с 17-го на 5-е место).

Если же сравнивать расклад сил в 2023 году и в 2014 году, то картина еще более впечатляющая. Из рекламодателей, входивших в топ-20 десять лет назад, полностью выбыли 14 компаний. В основном это зарубежные рекламодатели, свернувшие свою активность в России после конца февраля 2022 года.

Топ-20 рекламодателей в 2014 году

По оценкам Group4Media, за 11 месяцев прошлого года наиболее активными оказались рекламодатели из категорий «ретейл и E-com», «финансы» и «фарма». Если сравнивать с 2022 годом, то заметно, что «ретейл и E-com» немного нарастили объемы бюджетов, как и «финансы», а «фарма», наоборот, их снизила. Практически все категории почти не изменили свой вклад в объемы рекламного рынка. Тем не менее из значимых по затратам категорий выбыла «красота и здоровье» и появилась новая категория — интернет-услуги, хотя пока она занимает незначительную долю.

На примере каналов с сезонными тематиками можно видеть, что в 2023 году показатели телесмотрения немного снизились год к году. При этом сезонные тенденции остались неизменными. Это общий тренд для всего телеэфира — в 2023 году упали такие показатели, как охват в группе до 54 лет (–2 п. п., или на 1 млн человек) и время просмотра в сутки во всех группах (на 18 минут).

Возобновился спрос на ТВ-спонсорство в новогодних программах, в декабре 2023 — на первой неделе 2024 года он вырос на 15% по сравнению с предыдущим аналогичным периодом. Наибольшую активность проявили экосистемы («Сбер», «Яндекс», X5 Group, TCS Group Holding), фармбренды и «Автоваз».

Рекламы, PR и Маркетинга вы можете ознакомиться

на страницах журнала "Практика Рекламы"

Апрель 2024 - ИсследованияМарт 2024 - Исследования

- Какие прогнозы по рекламному рынку на 2024 год дают эксперты и аналитики? (970)

- Сколько потратили на рекламу крупнейшие рекламодатели в 2023? (1193)

- Какими поисковиками пользуются в Рунете? (669)

- Как в России выбирают одежду? (571)

- Кто и сколько потратил на наружную рекламу в 2023? (615)

- Чего достиг Ozon в 2023? (729)

- Кто и сколько потратил в 2023 на рекламу в интернете? (707)

- Какие изменения произошли в наружной рекламе за 15 лет? (701)

- Когда восстановятся объемы рекламы на радио? (727)

- Как экономические кризисы повлияли на рынок телерекламы? (784)

Февраль 2024 - Исследования

- Сколько потратили на рекламу в Телеграм за два месяца 2024? (1180)

- Какие отрасли экономики России стали самыми быстрорастущими в 2023? (754)

- К каким рекомендациям прислушиваются на YouTube? (718)

- Когда в России реклама заработает больше миллиарда рублей? (692)

- Что в 2023 влияло на рекламный рынок? (716)

- Как развивалась в 2023 году наружная реклама? (695)

- Как создать территориальный бренд? (626)

- Специалисты по организации свадеб в Санкт-Петербурге: все о свадебных координаторах (2020)

- Сколько в 2023 потратил на рекламу в Instagram российский бизнес? (707)

- По каким причинам могут отказать в признании физического лица банкротом? (562)

- Сколько россиян покупают в интернет-магазинах? (815)

- Как компании планируют вести свой бизнес в 2024 году? (958)

Январь 2024 - Исследования

- Сколько стоила конкуренция продавцам товара в интернете в 2023? (865)

- История с вампирами и ведьмами в казино Вулкан (30)

- «Красная Поляна» - лидер по налоговым отчислениям от игорных зон в 2024 (29)

- Девушки с пушками в Платинум казино (34)

- Бессмертный романс в Admiral casino (48)

- Какой кондиционер выбрать? (206)

- Как дети и подростки тратят карманные деньги? (866)

- Король Бам Бам в казино Максбетслотс (71)

- Прогрессивные джекпоты на платформе Джойказино в России (67)

- Мастерство видео покера на платформе Джойказино (57)

- Участие в партнерской программе Покердом (65)

- Зачем нужен личный кабинет в казино Pin Up для игры в онлайн слоты? (80)

- Техническая поддержка Покердом в России (72)

- Какие выгодные бездепозитные бонусы и промо предлагает казино Пин Ап? (79)

- Как войти в личный кабинет на сайте Pin-Up и играть в Book of Ra? (105)

- Как прогнозы экспертов влияют на результаты беттеров? (127)

- Как увеличить продажи детских товаров в два раза? (896)

- Начинается третий этап строительства казино «Шамбала» в Калининградской области (110)

- Ядерный мир в Slotozal Casino (123)

- Сколько получили маркетплейсы за рекламу в четвертом квартале 2023? (8058)

- Как работает реклама в играх и стримах? (1229)

- Как искать видео? Сайт Uhkino - отличный выбор (610)

- Что необходимо, чтобы делать ставки на киберспорт (139)

Декабрь 2023 - Исследования

- Сколько покупателей узнают о новых брендах на маркетплейсах? (1397)

- Какие изменения произошли в 2023 в индустрии рекламы? (954)

- Сколько рекламных аккаунтов не прошли модерацию «Яндекса»? (1005)

- Таиланд нашел способ увеличить количество рабочих мест (106)

- Игорная зона Красная Поляна встречает гостей из арабских стран (100)

- Насколько эффективна скрытая реклама в Roblox? (1076)

- Какие результаты показал 2023? Что год грядущий нам готовит? (983)

- Ради каких слотов стоит скачать казино Pin Up на телефон? (140)

- Слот о сидельцах в казино Вулкан Старс (155)

- Что лучше всего работает для продвижения в фешен-индустрии? (930)

- Как изменится Интернет с приходом нового поколения пользователей? (6006)

- Чем онлайн казино Голд привлекает геймблеров (272)

- Какие телеканалы попали в ТОП-10 по общей аудитории в 2023? (1301)

- Как получить ВНЖ Румынии за инвестиции? (612)

- Какие стратегии ставок являются самыми популярными в БК Pin-Up? (180)

- Как удостоверить иностранные документы? (662)

- Как Карабах создает проблемы игрокам букмекерской конторы Pin Up? (154)

- В России дефицит крупье и официантов? (180)

- Можно ли забыть восемь миллионов долларов? (166)

- Как букмекерская контора Пин Ап освещает события к Евро 2024? (192)

- Что предлагает геймблерам официальный сайт 1 Go Casino (176)

- Чем запомнился вечер бокса посвященный бою Джошуа Буатси vs Дэна Азиза? (190)

- Новые горизонты в интернет-опросах: эффективность и прозрачность (880)

Ноябрь 2023 - Исследования

- Почему геймблеры выбирают Лев казино (216)

- Клуб Голд казино - прекрасная альтернатива реальным игорным заведениям (218)

- Аркадные игры в казино Azino 777 (179)

- Сколько заработали соцсети на рекламе для детей? (1117)

- Какие бонусы есть в казино Клубника (220)

- Насколько выгодны вложения в продвижение в «VK Рекламе»? (1217)

- Как накручивались подписчики в 2023? (1221)

- Особенности Клубника казино (163)

- Сколько было потрачено на рекламу акций «черной пятницы»? (1269)

- Опасные фрукты в онлайн казино1xBet (265)

- Королевские сокровища в Вулкан казино (233)

- Как делать грамотные прогнозы и ставки на настольный теннис (242)

- Как и зачем использовать мобильное приложение Пин Ап? (209)

- Морозный закат в Joy casino (242)

- Сколько заплатил налогов игорный бизнес за первые шесть месяцев 2023? (265)

- Почему из-за латиноамериканских матчей вы можете потерять деньги (227)

- Сколько россиян побывали в игровых клубах в новогодние праздники? (215)

- Как делать лучшие онлайн-ставки на сайте Pin Up при просмотре матчей NBA (250)

- Что выяснили на конференции «День Бренда 2023»? (1004)

- Приключения Конана Варвара в онлайн казино PinUp (267)

- Почему играть в Вулкан Платинум заходят так много людей (251)

- Как в онлайн казино Вулкан играть на деньги (289)

- Почему услуга прокси такая популярная (848)

- Как зумеры выбирают новые бренды? (987)

- Да здравствует Цезарь в казино Mostbet! (326)

- Какие медиа будут наиболее перспективны для рекламодателей в 2024? (6020)

- Что обеспечило рост рынку наружной рекламы в 2023? (1034)

- Что предлагает геймблеру в казино Вулкан слот Sharky HD онлайн (320)

- Евролига 2024: обзор противостояния «Бавария» и «Реал» от PinUp в Казахстане (324)

- История азартных развлечений в Швеции (354)

- Приключения викингов в казино Pin Up (339)

- Сколько товаров продается со скидкой? (1065)

- Преимущества букмекерской конторы 1хбет и получение доступа через ее зеркала (271)

- Thunderpick World Championship 2023: формат турнира, призовой фонд и ставки на киберспорт (310)

- Что ждет рекламный рынок в 2024? (1219)

- Казино Джойказино: быстрая регистрация и другие его преимущества (305)

- На чем планируют сэкономить российские компании? (1015)

- Где российские предприниматели размещают онлайн-рекламу? (1178)

- Приключения рыцарей Круглого стола в онлайн казино Вулкан Платинум (363)

- Восхождение Посейдона в онлайн казино Мелбет (376)

- Как не потерять онлайн казино 1Go Casino (301)

- Кто заходит в казино Вулкан Рояль в игровые автоматы играть бесплатно онлайн? (316)

- Почему российские банки начали экономить на рекламе? (1206)

- Шахтеры в Вулкан Platinum (340)

- Причины любви геймблеров к казино Эльдорадо (268)

- Какие соцсети предпочитают клиенты Tele2? (1167)

- Как выбрать кухонные весы для дома (741)